Article

En bref

- La majorité des Canadiens sont actionnaires de banques canadiennes, soit directement à travers des actions, soit

indirectement à travers les caisses de retraite et les fonds de placement, dont le Régime de pension du Canada

(RPC).

- En 2023, les six plus grandes banques canadiennes ont versé 15 milliards de dollars en impôts à tous les niveaux

de gouvernement.

Les faits

Lorsque les banques sont rentables, elles sont stables. Lorsqu’elles réussissent, l’économie et les collectivités

prospèrent.

Un secteur bancaire rentable profite au Canada ainsi qu’à l’ensemble de sa population. Les banques fournissent des

emplois directs et indirects, elles versent des impôts, elles distribuent les dividendes et elles font des dons de

bienfaisance au Canada et partout dans le monde. Leurs profits élargissent leurs assises financières, contribuant

ainsi à la stabilité du système et, partant, à la sûreté des dépôts effectués par les Canadiens.

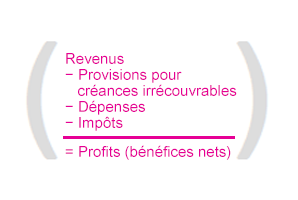

Quelle est la différence entre les revenus et les profits?

Les revenus proviennent de la vente des produits et des services, avant la déduction des impôts et des dépenses. Les

profits, ou bénéfices nets, représentent le montant qui reste après prélèvement des provisions pour créances

irrécouvrables et paiement des impôts et des dépenses. En 2022, les six plus grandes banques ont affiché des

bénéfices nets de 66,6 milliards de dollars.

D’où viennent les profits des banques?

Les banques ont des sources de revenus diversifiées, car leurs activités s’étendent sur plusieurs secteurs, entre

autres, les services bancaires personnels et commerciaux, les marchés des capitaux, la gestion du patrimoine et

l’assurance.

Cette variété favorise des résultats positifs, solides et diversifiés, qui garantissent la sécurité et la stabilité

du secteur bancaire, lequel contribue grandement à l’économie canadienne.

Les revenus des banques peuvent être divisés en deux grandes catégories, selon leur source : les revenus nets

d’intérêts et les revenus autres que d’intérêts.

Les revenus nets d’intérêts découlent de ce que l’on appelle la « marge », soit la différence entre l’intérêt qu’une

banque gagne sur les prêts consentis à ses clients et l’intérêt qu’elle verse aux épargnants et autres créditeurs

pour utiliser leur argent.

Le revenu net d’intérêt représentait 52 % du total des revenus des banques en 2022.

Les revenus autres que d’intérêt comptent pour 48 % du total des revenus. Les revenus autres que d’intérêt sont

assurés par la prestation de divers services à valeur ajoutée : négociation de valeurs mobilières, aide

aux entreprises pour lancer un nouveau financement par actions, gestion de portefeuille et de patrimoine.

La somme du revenu net d’intérêt et des revenus autres que d’intérêt représente le total des revenus. De ce montant,

on soustrait certains postes, notamment les dépenses liées au personnel, aux loyers, à l’équipement et à la

technologie. Également, les impôts sont versés à partir du total des revenus.

Le bénéfice net (après impôts et dépenses) sert, entre autres, aux fins suivantes :

- augmenter le capital des banques;

- investir dans l’amélioration de la banque;

- verser des dividendes aux actionnaires; et

- faire des acquisitions.

À qui profitent des banques rentables?

Aux Canadiennes et Canadiens! Le secteur bancaire est un exemple de réussite et sa rentabilité est aussi importante

pour notre économie que pour le quotidien des gens.

- Les banques emploient près de 300 000 personnes au Canada, ce qui fait qu’elles contribuent ainsi, avec leurs

filiales, à la création d’emplois et à la croissance du marché du travail au pays.

- En 2023, les six grandes banques ont versé un total de 15 milliards de dollars en impôts à l’ensemble des

gouvernements au Canada.1

- La majorité des Canadiens sont actionnaires de banques canadiennes, soit directement2 à travers des

actions, soit indirectement à travers les caisses de retraite et les fonds de placement, dont le Régime de

pension du Canada (RPC). Les REER et les fonds de pension sont parmi les principaux bénéficiaires des milliards

de dollars que les banques versent en dividendes chaque année.

- Les banques, qui ont recours aux services d’entreprises de toutes tailles au Canada et dans le monde, ont

effectué des achats auprès de fournisseurs pour un total d’environ 28 milliards de dollars en 2023.

- Les banques et leurs employés comptent parmi les principaux donateurs corporatifs et possèdent une longue

tradition d’implication communautaire. Les organismes caritatifs et sans but lucratif au Canada reçoivent des

centaines de millions de dollars en soutien de la part des banques. Chaque année, des milliers d’employés de

banques investissent leur temps et leur talent dans des initiatives destinées à un large éventail de programmes,

particulièrement dans les domaines de l’éducation, de l’art, des services à la jeunesse, du secours et des soins

de santé.

1 ABC, Statistiques sur l’impôt, estimations

2 Près de la moitié des actions des six plus grandes banques au Canada appartiennent directement à

des investisseurs particuliers. Source : Groupe TMX/S&P Capital IQ